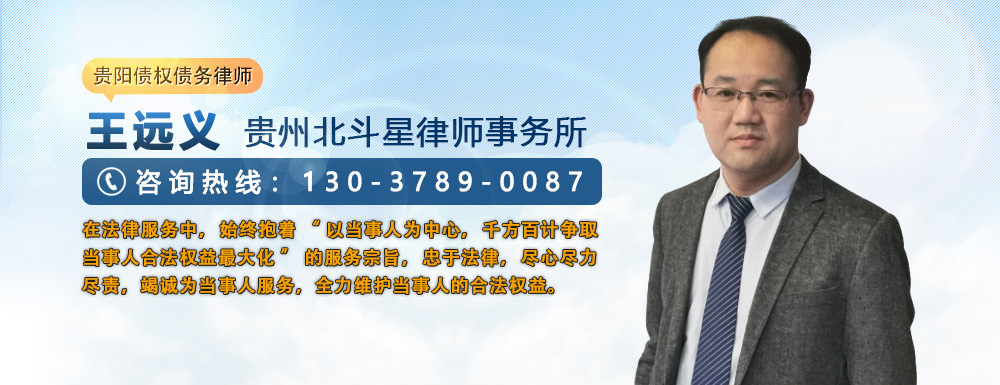

王远义律师,贵州知名律师,现执业于贵州北斗星律师事务所,法律功底扎实,执业经验丰富,秉承着“专心、专注、专业”的理念,承办每一项法律事务、每一个案件。所办理的案件,获得当事人的高度肯定。在工作中一直坚持恪守诚信、维护正义的信念,全心全意为客户提供优质高效的法律服务。

客户风险是指借款人本身的风险,即从借款人角度来来看有哪些风险。借款人在借款过程中会遇到各种风险,下面教您如何认识别这些风险。

一、借款人经验及能力不足的风险

1.借款人无行业从业经验或从业时间短,管理能力较差。

2.借款人受教育程度低或能力较弱。

3.借款人频繁更换所从事的行业,且成功率很低。

4.借款人经营项目时间不长。

借款人行业经验和能力不足往往会导致其经营项目的失败,从而影响到正常还款。

对于行业经验不足的借款人,一是要求其本项目经营时间必须达到六个月以上,保证经营正常稳定后才给予贷款;二是借款人有无其他收入来源,如有则在其他收入来源的基础上确定贷款额度;三是要求提供可靠的担保人。

二、借款人婚姻及家庭不稳定的风险

1.借款人家庭不和、离异或有多次婚姻史。

2.与父母、大部分的兄弟姐妹及亲戚等关系恶劣。

婚姻、家庭不稳定的借款人往往会隐藏很大的风险。婚姻、家庭都经营不好的人往往也经营不好事业,要么品德有缺陷,要么没有将主要精力用在经营事业上。同时,如果在夫妻之间关系不好时贷款,一旦双方离异,很多时候双方都会极力逃避债务,这样也会对贷款的回收造成很大麻烦。

对于婚姻、家庭不稳定的借款人一定要弄清其中的原因,如果是借款人的问题,最好不给予贷款;如不是借款人的问题,也要考虑在有担保的情况下才予贷款。

三、借款人居住不稳定的风险

主要表现为借款人非本地常住人口,在本地无固定居住地或无住房。

由于借款人居住不稳定,流动性很大,在贷款后如果借款人离开当地,则对贷款的回收造成很大麻烦。

如果向居住不稳定的借款人发放贷款,一是要求其提供在本地居住稳定、实力的人担保,或是在本地居住稳定、对借款人有控制力的人担保;二是如果借款人在本地的经营项目很稳定,投资很大,不宜轻易转让,居住的稳定性则不重要。

四、借款人品质及道德风险

1.借款人品行较差,有欺诈或欺骗行为。如那些长期上访户、长期赖账不还的、家住廉租房或简租房骗吃骗喝的、坑骗的、曾被司法机关判监坐牢的。

2.借款人有不良嗜好,如好赌、涉毒、涉黄等。

3.借款人不想让家人和其合伙人知道贷款。

借款人的品质及道德风险是贷款风险中最严重的风险之一。如果是一个品质及道德好的人,即使在还款能力不足的情况下,虽有可能会拖欠,但他会很配合,积极还款。但如遇到品质及道德很差的人,他会想方设法地拒还贷款。所以只要确定借款人是品质、道德很差的人,则不应给予贷款。

五、借款人及家人的健康风险

1.借款人身体不健康或有严重疾病。

2.借款人家人有重大疾病。

如果借款人或其家人有重大疾病等健康问题,借款人往往会花费巨资用在治疗上,从而会影响到还款能力,如果借款人死亡,则债务往往也会得不到落实,从而使贷款落空。

对于借款人本人有重大疾病等健康问题的,最好不给予贷款;如果是其家人有重大疾病等问题的,可考虑增加担保。

六、借款人信用风险

1.借款人有不良的信用记录,以前贷款有拖欠或已有逾期的拖欠贷款。

2.借款人拖欠供货商的货款。

3.借款人拖欠税费、电费、水费等费用。

4.借款人拖欠其员工的工资。

对于有上述不良信用行为的人,如果是恶意的,则应拒绝为其提供贷款。

如果是借款人虽有上述拖欠,但是非恶意行为,且时间都不长,只是其信用观念淡薄,没有意识到信用记录的重要性,同时借款人是有还款能力的,在这种情况下,可与借款人就信用意识进行交流和沟通,提高借款人的信用意识,增强其信用观念,让他认识到信用记录的重要性。如果借款人接受,则可先向其提供小金额的贷款,并要求提供担保。如果以后还款记录良好,可逐步增加贷款金额。

七、经营资质风险

经营资质风险,即借款人企业不具备相应的法定的经营条件和经营许可。

1.借款人经营项目需特种许可的,没有特许经营证明。如无安全生产许可证、环保证、消防证明等。

2.污染严重、消防安全不达标、安全生产隐患严重等其他情况。

一种情况是没有得到政府主管部门的许可,属于无证经营,在这种情况下,借款人企业有可能随时被政府部门责令关闭;后一种情况虽有可能有相关可证件,但实质的经营活动不能达到相关法律法规的要求,也有可能被关闭停业整顿。所以对上述情况最好不要给予贷款。

八、股权风险

1.在合伙企业中股份占比少,借款人在企业中不占主导地位。

2.虚假股权风险。在企业中,借款人本来没有股权,但为了能贷款,制造虚假的公司章程和合伙协议。

对于前一种情况,由于借款人没有决策权,对收入和资产的分配不能自己做主,债务的偿还受到很大的限制,同时也意味着借款人只有较少的收入,还款能力有限,因此,放款金额不能超过其收入水平,同时,应要求具有决策权的合伙人作为担保人或共同债务人。

为了防范第二种情况,一是要对提供的公司章程或合伙协议进行真实性调查;二是要对企业的员工进行走访,核实合伙行为是否真实;三是要求其他合伙人提供担保。一旦核实是借款人虚构股权,应拒绝贷款。

九、借款人管理不足风险

1.管理制度缺失,缺少相应的管理制度。

2.财务管理、账务混乱。

3.生产经营营场地脏、乱、差。

4.工人生产积极性不高,士气低落。

5.安全、消防存在重大隐患。

6.生产现场管理不到位,存在窝工、偷工现象。

7.仓库管理混乱,存货乱堆乱放,存在丢料、盗料现象。

8.其他管理不足的情况。

由于借款人对企业的管理不足,其企业的资产就可能受到损害,企业的收人就会明显下降,如果情况严重,会危及企业的生存,甚至使其倒闭,最终会影响到偿还贷款,从而使贷款面临风险。

贷款机构的评估人员发现管理不足的现象后,要与借款人沟通,让其尽快纠正;如果情况严重,足以影响到还款能力时,应要求借款人采取整改措施,有明显效泉果后才考虑给予贷款。

十、经营风险

1.借款人使用或经营的原料或产品品质低劣。

2.进货成本费用很高,进货中间环节多。

3.借款人生产技术条件落后,机器设备老化、陈旧,生产工艺差。

4.安全生难产条件差,消防安全隆隐患严重,没达到国家规定的安全要求,事故风险高。

5.销售渠道单一,过分依赖少数客户。

6.应收账款收款期长、余额大,收款困难。

7.营业利润率低,费用大,经营杠杆高。

8.产品技术含量低,无竞争力。

<